Bitcoin sigue siendo uno de los activos más comentados en finanzas, uniendo los mercados tradicionales y las criptomonedas. Si bien poseer Bitcoin directamente a través de exchanges y monederos es común, no todos los inversores quieren gestionar la custodia, las claves privadas o los propios exchanges. Ahí es donde entran los ETFs de Bitcoin al contado, como productos financieros regulados que rastrean el precio de Bitcoin al mantener el activo en sí y se negocian como acciones en las principales bolsas.

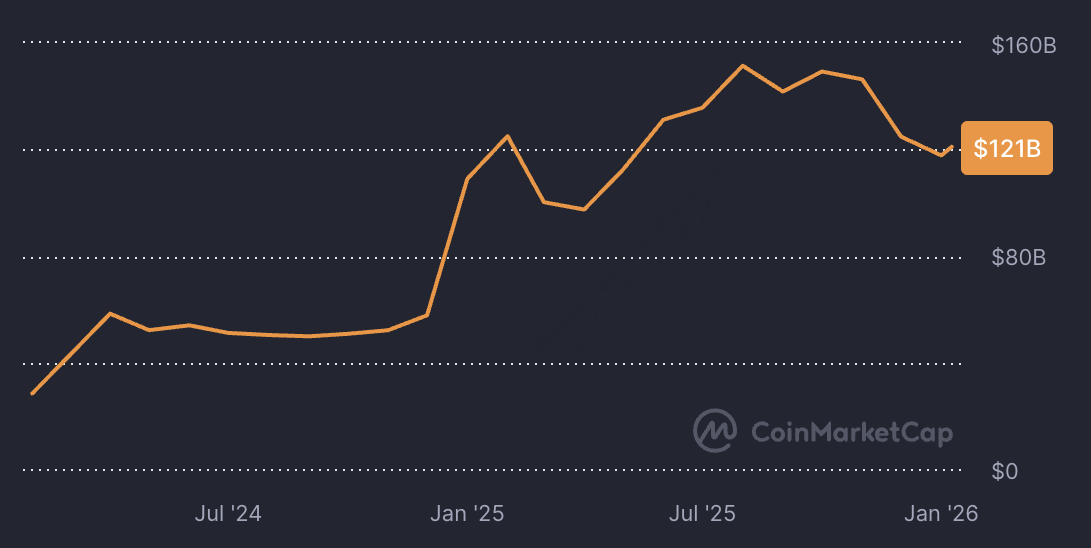

AUM total de los ETFs de Bitcoin al contado | Fuente: Coinmarketcap

Los ETFs de Bitcoin al contado se lanzaron por primera vez en Estados Unidos en enero de 2024 y desde entonces se han convertido en una de las categorías de ETFs de más rápido crecimiento en la historia. Desde su lanzamiento hasta principios de 2026, los ETFs de Bitcoin al contado de EE. UU. han atraído más de $110 mil millones en entradas netas acumuladas, con activos totales bajo gestión que superaron los $150 mil millones durante el rally de Bitcoin de 2025 y se mantuvieron por encima de los $121 mil millones en enero de 2026. Esta rápida adopción de capital refleja una fuerte demanda institucional, una profunda liquidez y la credibilidad de emisores como BlackRock, Fidelity y Grayscale, posicionando los ETFs de Bitcoin al contado como una puerta de entrada fundamental para los inversores tradicionales que buscan exposición regulada a Bitcoin.

Esta guía le presenta los principales ETFs de Bitcoin al contado para observar en 2026, incluyendo cómo funcionan, qué considerar al elegir uno y qué fondos destacan este año.

¿Qué Es un ETF (Fondo Cotizado en Bolsa) de Bitcoin al Contado y Cómo Funciona?

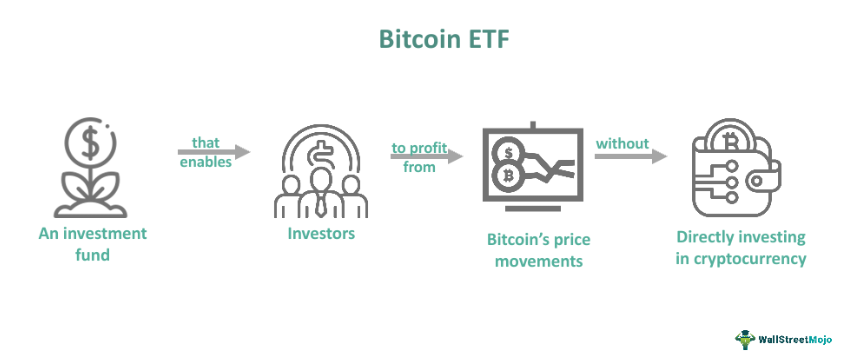

Cómo funcionan los ETFs de Bitcoin | Fuente: WallStreetMojo

Un ETF de Bitcoin al contado es un fondo de inversión regulado que le permite obtener exposición al precio de mercado en tiempo real de Bitcoin sin comprar ni

almacenar Bitcoin usted mismo. En lugar de mantener acciones de una empresa, el ETF mantiene directamente Bitcoin físico bajo custodia segura en nombre de los inversores.

Cuando compra acciones de un ETF de Bitcoin al contado a través de una cuenta de corretaje de acciones, posee efectivamente un derecho proporcional sobre el Bitcoin mantenido por el fondo. Por ejemplo, si Bitcoin sube un 1%, el precio de las acciones del ETF está diseñado para subir aproximadamente la misma cantidad, menos una pequeña comisión de gestión anual, típicamente del 0.15% al 0.25% anual.

Los ETFs de Bitcoin al contado se negocian en las principales bolsas de EE. UU. como NASDAQ y NYSE, lo que significa que puede comprarlos o venderlos durante el horario normal del mercado, al igual que las acciones o los ETFs tradicionales. El emisor del fondo, como BlackRock o Fidelity, se encarga de la custodia, seguridad y cumplimiento de Bitcoin, eliminando la necesidad de monederos de criptomonedas, claves privadas o transacciones de blockchain.

¿Cuáles Son los Mejores ETFs de Bitcoin al Contado para Comprar en 2026?

1. iShares Bitcoin Trust (IBIT) de BlackRock

• Ticker: IBIT

• Emisor: BlackRock (iShares)

• Lanzamiento: Enero de 2024

• Estructura: ETF de Bitcoin al contado con respaldo físico

El iShares Bitcoin Trust (IBIT) es el ETF de Bitcoin al contado más grande y líquido a nivel mundial, y se ha convertido efectivamente en el producto de referencia para la exposición institucional a Bitcoin. Desde su lanzamiento en enero de 2024, IBIT ha acumulado más de $70 mil millones en activos bajo gestión, representando más de la mitad de todos los activos de ETFs de Bitcoin al contado de EE. UU. a principios de 2026.

IBIT también ha sido el ETF de Bitcoin más negociado desde su lanzamiento, registrando regularmente volúmenes de negociación diarios de miles de millones de dólares. Esta profundidad de liquidez se traduce en diferenciales de oferta y demanda consistentemente ajustados, lo que ayuda a reducir los costos de negociación implícitos, una ventaja importante tanto para las mesas institucionales como para los traders activos.

Desde el punto de vista de la infraestructura, IBIT es gestionado por BlackRock, el gestor de activos más grande del mundo, y utiliza Coinbase Prime como su custodio institucional. Esta configuración combina la experiencia de BlackRock en ETFs y

gestión de riesgos a través de su plataforma Aladdin con las operaciones de custodia de criptomonedas a gran escala de

Coinbase, abordando dos de las mayores preocupaciones para los inversores tradicionales: seguridad y fiabilidad operativa.

IBIT está diseñado para eliminar la complejidad fiscal, de custodia y operativa de mantener Bitcoin directamente. Los inversores obtienen exposición al precio a través de un producto negociado en bolsa familiar sin tener que gestionar monederos, claves privadas o transacciones

en cadena.

Perfil del Inversor

IBIT es más adecuado para:

• Inversores institucionales que buscan exposición a Bitcoin a gran escala

• Traders activos que se benefician de alta liquidez y bajos diferenciales

• Asignadores a largo plazo que priorizan la estabilidad del fondo y la credibilidad del emisor

Ventajas

• Mayor AUM entre los ETFs de Bitcoin al contado

• Mayor liquidez y volumen de negociación

• Respaldado por BlackRock con custodia de grado institucional a través de Coinbase Prime

Desventajas

• El ratio de gastos es ligeramente superior al de algunos ETFs de Bitcoin más pequeños o “mini”, lo que puede ser relevante para inversores a largo plazo que se centran puramente en la minimización de tarifas

2. Fidelity Wise Origin Bitcoin Fund (FBTC)

• Ticker: FBTC

• Emisor: Fidelity Investments

• Lanzamiento: Enero de 2024

• Estructura: Fondo de Bitcoin al contado con respaldo físico

El Fidelity Wise Origin Bitcoin Fund (FBTC) es uno de los ETFs de Bitcoin al contado más ampliamente mantenidos y confiables institucionalmente en el mercado estadounidense. Desde su lanzamiento, FBTC ha atraído más de $18 mil millones en activos bajo gestión, posicionándolo consistentemente entre los tres principales ETFs de Bitcoin al contado por AUM, solo por detrás de IBIT de BlackRock y los productos de Grayscale.

El diferenciador clave de FBTC es la integración vertical. A diferencia de la mayoría de los ETFs de Bitcoin al contado que dependen de custodios externos, FBTC utiliza Fidelity Digital Assets®, la plataforma interna y regulada de custodia de criptomonedas de Fidelity, para almacenar su Bitcoin. Esto reduce la complejidad de la contraparte y atrae a inversores que priorizan la transparencia de la custodia, el control operativo y la fiabilidad institucional a largo plazo.

Desde una perspectiva de trading, FBTC ofrece liquidez intradía sin bloqueos, negociándose en las principales bolsas de EE. UU. con volúmenes diarios saludables y diferenciales de oferta y demanda competitivos. Aunque no iguala la profundidad de negociación de IBIT, FBTC sigue siendo suficientemente líquido para la mayoría de los inversores minoristas y profesionales, incluidos aquellos que asignan a través de cuentas de jubilación.

La participación temprana y sostenida de Fidelity en activos digitales también fortalece el posicionamiento de FBTC. La firma ha estado investigando Bitcoin desde 2014, lanzó servicios de custodia de criptomonedas institucionales en 2018 y se expandió a la gestión de activos digitales mucho antes de que se aprobaran los ETFs al contado. Esta trayectoria de una década otorga credibilidad a FBTC entre asesores y asignadores conservadores que ingresan al mundo de las criptomonedas por primera vez.

Perfil del Inversor

FBTC es más adecuado para:

• Inversores a largo plazo que buscan exposición a Bitcoin a través de una institución financiera tradicional de confianza

• Asesores que asignan Bitcoin dentro de cuentas de jubilación como IRAs y 401(k)s

• Inversores que valoran la custodia interna y el conservadurismo operativo por encima de las tarifas ultrabajas

Ventajas

• Respaldado por Fidelity, un gestor de activos global con más de 70 años de experiencia en el mercado

• Custodia de Bitcoin gestionada internamente a través de Fidelity Digital Assets®

• Fuerte AUM y liquidez fiable para asignaciones a largo plazo

Desventajas

• El ratio de gastos es ligeramente superior al de alternativas de tarifas ultrabajas como el Bitcoin Mini Trust de Grayscale, lo que puede ser relevante para inversores de compra y retención sensibles a las tarifas

3. Bitwise Bitcoin ETF (BITB)

• Ticker: BITB

• Emisor: Bitwise Investment Advisers

• Lanzamiento: 10 de enero de 2024

• Estructura: ETF de Bitcoin al contado con respaldo físico

El Bitwise Bitcoin ETF (BITB) destaca como uno de los ETFs de Bitcoin al contado más rentables y transparentes en el mercado estadounidense. A enero de 2026, BITB gestiona aproximadamente $3.53 mil millones en activos bajo gestión, manteniendo alrededor de 38,900 BTC directamente en fideicomiso y ofreciendo una exposición 1:1 a Bitcoin al contado.

BITB cobra una comisión de patrocinio del 0.20%, lo que lo sitúa por debajo del promedio de la categoría y lo hace particularmente atractivo para los inversores que planean mantener la exposición a Bitcoin durante varios años, donde el arrastre de las tarifas se vuelve más significativo. A modo de comparación, una diferencia de tarifa anual del 0.05% al 0.10% puede acumularse en una brecha de rendimiento notable en horizontes de tiempo largos.

Desde una perspectiva de trading, BITB ofrece una sólida liquidez a pesar de su tamaño más pequeño. El fondo promedia más de 3.3 millones de acciones en volumen de negociación diario, con un diferencial de oferta y demanda mediano a 30 días de solo 0.02%, lo que indica una eficiente formación de precios y baja fricción de transacción tanto para inversores minoristas como profesionales.

BITB también destaca por su transparencia de prueba de reservas. El fondo publica exámenes independientes diarios que confirman que las reservas de Bitcoin superan los activos netos del fideicomiso, lo que ayuda a reducir las preocupaciones sobre la custodia y el respaldo. Bitcoin se mantiene con Coinbase Custody, mientras que Bank of New York Mellon actúa como custodio del fideicomiso, combinando la custodia cripto-nativa con la infraestructura financiera tradicional.

El seguimiento del rendimiento ha sido ajustado desde su inicio. A finales de 2025, BITB entregó un rendimiento desde su inicio de alrededor del 38%, con una divergencia mínima entre el NAV (valor liquidativo) y el precio de mercado, lo que refuerza su eficacia como un verdadero vehículo de Bitcoin al contado en lugar de un proxy con arrastre estructural.

Perfil del Inversor

BITB es más adecuado para:

• Inversores de Bitcoin a largo plazo centrados en tarifas más bajas y un seguimiento preciso del precio

• Constructores de carteras que asignan Bitcoin junto con otros ETFs

• Inversores que valoran la transparencia y las divulgaciones de prueba de reservas

Ventajas

• Ratio de gastos inferior al promedio del 0.20%

• Diferenciales de oferta y demanda ajustados y seguimiento eficiente

• Prueba de reservas diaria y custodia de grado institucional

Desventajas

• AUM más pequeño y menor liquidez que los megafondos como IBIT o FBTC, lo que puede ser relevante para operaciones institucionales muy grandes

4. ARK 21Shares Bitcoin ETF (ARKB)

• Ticker: ARKB

• Emisor: ARK Invest & 21Shares

• Lanzamiento: 10 de enero de 2024

• Estructura: ETF de Bitcoin al contado con respaldo físico

El ARK 21Shares Bitcoin ETF (ARKB) representa un enfoque híbrido para la exposición a Bitcoin al contado, combinando la filosofía de inversión impulsada por la innovación de ARK Invest con la experiencia en ETFs cripto-nativos de 21Shares. A principios de enero de 2026, ARKB gestiona aproximadamente $3.6 mil millones en activos bajo gestión, situándolo firmemente en el nivel medio de los ETFs de Bitcoin al contado de EE. UU., por debajo de megafondos como IBIT y FBTC, pero comparable al BITB de Bitwise.

ARKB sigue la Tasa de Referencia de Bitcoin CME CF – Variante de Nueva York, un índice de referencia institucional ampliamente utilizado, y mantiene el 100% de sus activos en Bitcoin almacenado en almacenamiento en frío con un custodio calificado. Esta estructura ofrece exposición directa al precio al contado al tiempo que elimina la carga operativa de la gestión de monederos, claves privadas y seguridad en cadena para los inversores.

Un catalizador clave para la adopción minorista de ARKB fue su división de acciones de 3 por 1 en 2025, que redujo el precio de negociación por acción e hizo el ETF más accesible para inversores más pequeños sin cambiar la economía subyacente del fondo. Desde la división, ARKB ha mantenido una estrecha alineación de precios, negociando dentro de ±0.5% del NAV en el 100% de los días de negociación recientes, y registrando un diferencial de oferta y demanda mediano a 30 días de alrededor del 0.03%, lo que indica una participación eficiente de los creadores de mercado a pesar de su tamaño más pequeño.

Desde el punto de vista del rendimiento, ARKB refleja de cerca los movimientos del precio al contado de Bitcoin. A septiembre de 2025, el ETF registró un rendimiento anual del 79% y un rendimiento del 69% desde su inicio, con una divergencia mínima de seguimiento entre el NAV y el precio de mercado, confirmando su eficacia como un vehículo puro de Bitcoin al contado en lugar de un proxy temático.

El atractivo de ARKB también reside en el posicionamiento de la marca. Para los inversores ya familiarizados con los ETFs de ARK centrados en la innovación (como ARKK o ARKW), ARKB sirve como una asignación complementaria de Bitcoin dentro de un marco de cartera más amplio de “innovación disruptiva”, en lugar de un producto puramente optimizado por tarifas o liquidez.

Perfil del Inversor

ARKB es más adecuado para:

• Inversores que buscan exposición a Bitcoin orientada a la innovación, alineada con la tesis a largo plazo de ARK

• Inversores minoristas que se beneficiaron de una mayor asequibilidad después de la división de acciones

• Carteras donde Bitcoin se trata como un diversificador estratégico, no como un instrumento de trading

Ventajas

• Ratio de gastos competitivo del 0.21%

• Accesibilidad mejorada tras la división de acciones de 3 por 1

• Fuerte seguimiento del NAV y bajos diferenciales de oferta y demanda para su tamaño

Desventajas

• AUM y volumen de negociación de nivel medio en comparación con fondos dominantes como IBIT y FBTC, lo que puede ser relevante para operaciones muy grandes o de alta frecuencia

5. VanEck Bitcoin ETF (HODL)

• Ticker: HODL

• Emisor: VanEck

• Lanzamiento: 4 de enero de 2024

• Estructura: ETF de Bitcoin al contado con respaldo físico

El VanEck Bitcoin ETF (HODL) está diseñado para inversores que buscan una exposición a Bitcoin sencilla y respaldada institucionalmente, con énfasis en la eficiencia de costos. A 8 de enero de 2026, HODL gestiona aproximadamente $1.42 mil millones en activos netos totales, posicionándolo como un actor más pequeño pero establecido dentro del panorama de los ETFs de Bitcoin al contado de EE. UU.

Un diferenciador clave para HODL en 2026 es su estructura de exención temporal de tarifas. Desde el 25 de noviembre de 2025 hasta el 31 de julio de 2026, VanEck ha eximido la totalidad de la comisión de patrocinio sobre los primeros $2.5 mil millones de activos. Si los activos superan ese umbral durante el período de exención, solo la porción superior a $2.5 mil millones se cobra con una tarifa del 0.20%, y todos los inversores pagan una tarifa efectiva promedio ponderada. Después del 31 de julio de 2026, la comisión de patrocinio se estandariza en 0.20%, posicionando a HODL de manera competitiva entre los ETFs de Bitcoin al contado de tarifas medias.

Estructuralmente, HODL es un vehículo puramente pasivo. Busca únicamente seguir el precio al contado de Bitcoin menos los gastos, sin apalancamiento, derivados o estrategias activas. El fondo mantiene el 100% de Bitcoin físico en almacenamiento en frío con un custodio calificado, eliminando la complejidad de custodia y seguridad para los inversores mientras preserva el vínculo directo con el precio.

Desde el punto de vista del rendimiento, HODL entregó un rendimiento YTD de alrededor del 3.8% a principios de enero de 2026, siguiendo de cerca los movimientos del mercado al contado de Bitcoin. Si bien su volumen de negociación y liquidez son menores que los de fondos dominantes como IBIT o FBTC, HODL sigue siendo suficientemente líquido para asignadores a largo plazo que priorizan la tenencia sobre la negociación frecuente.

La larga presencia de VanEck en la industria de los ETFs, particularmente en materias primas,

ETFs de oro y activos alternativos, añade una capa adicional de credibilidad al emisor, atrayendo a inversores que prefieren patrocinadores de ETFs experimentados con experiencia adyacente a las criptomonedas.

Perfil del Inversor

HODL es más adecuado para:

• Inversores sensibles a los costos que buscan exposición temporal sin tarifas

• Titulares de Bitcoin a largo plazo que priorizan la simplicidad y la credibilidad del emisor

• Carteras que utilizan Bitcoin como un activo alternativo estratégico, no como un instrumento de trading

Ventajas

• Comisión de patrocinio eximida en los primeros $2.5 mil millones de activos hasta julio de 2026

• Seguimiento simple y pasivo de Bitcoin al contado con respaldo físico

• Emitido por VanEck, un proveedor de ETFs experimentado

Desventajas

• AUM más pequeño y menor volumen de negociación que los fondos de primer nivel

• Menos atractivo para traders de alta frecuencia que dependen de una liquidez ultraprofunda

ETFs de Bitcoin al Contado vs. ETFs de Bitcoin de Futuros: ¿Cuál es la Diferencia en 2026?

La diferencia clave entre los ETFs de Bitcoin al contado y los ETFs de Bitcoin basados en futuros radica en cómo obtienen exposición al precio de Bitcoin. Los ETFs de Bitcoin al contado mantienen Bitcoin real bajo custodia, mientras que los ETFs de

futuros de Bitcoin rastrean Bitcoin indirectamente utilizando contratos de futuros liquidados en efectivo que deben renovarse regularmente.

Debido a que los ETFs al contado poseen Bitcoin directamente, tienden a seguir el precio de mercado de Bitcoin con mayor precisión a lo largo del tiempo. Los ETFs de futuros, por el contrario, a menudo experimentan un deslizamiento de seguimiento debido a los costos de renovación de contratos, el contango y el reequilibrio periódico, especialmente durante mercados volátiles o laterales.

Desde una perspectiva de rendimiento, esta brecha estructural ha sido medible. Desde que se lanzaron los ETFs de Bitcoin al contado en enero de 2024, han mostrado consistentemente un seguimiento más ajustado y un menor arrastre a largo plazo en comparación con los productos basados en futuros. Por ejemplo, en 2025, los principales ETFs al contado reflejaron de cerca el rendimiento anual de Bitcoin, mientras que el ETF basado en futuros más grande se quedó atrás en varios puntos porcentuales debido a los costos de renovación.

En 2026, los ETFs de Bitcoin al contado son ampliamente considerados como el vehículo preferido para inversores que buscan:

• Exposición directa y a largo plazo al precio de Bitcoin

• Menores costos estructurales durante períodos de tenencia de varios años

• Integración de cartera más simple sin riesgo de derivados

Los ETFs de Bitcoin de futuros aún pueden atraer a traders a corto plazo o estrategias tácticas, pero para la mayoría de los inversores que buscan mantener Bitcoin como una asignación estratégica, los ETFs al contado ofrecen una estructura más eficiente y transparente.

Como siempre, su elección debe alinearse con su horizonte de inversión, tolerancia al riesgo y estrategia general de cartera. Si no está seguro, considere buscar orientación de un asesor financiero calificado antes de asignar capital.

Cómo Elegir el Mejor ETF de Bitcoin al Contado: Una Lista de Verificación para el Inversor

Al evaluar los ETFs de Bitcoin al contado, concéntrese en estos factores clave que afectan directamente el costo, la liquidez y el riesgo:

1. Ratio de Gastos: Esta es la comisión de gestión anual cobrada por el fondo, y los ratios de gastos más bajos generalmente mejoran los rendimientos a largo plazo al reducir el arrastre de costos continuos.

2. Activos Bajo Gestión (AUM): Los fondos más grandes suelen atraer una mayor participación institucional, lo que resulta en una mayor liquidez y una formación de precios más eficiente.

3. Liquidez y Volumen de Negociación: Un mayor volumen de negociación diario suele conducir a diferenciales de oferta y demanda más ajustados y menores costos de transacción al comprar o vender acciones.

4. Reputación del Emisor: Los ETFs emitidos por instituciones financieras establecidas tienden a beneficiarse de una infraestructura operativa más robusta, experiencia regulatoria y sistemas de gestión de riesgos.

5. Custodia y Seguridad: La calidad del custodio de Bitcoin del ETF es crítica, ya que determina cuán seguros se almacenan y salvaguardan los activos subyacentes contra riesgos operativos o cibernéticos.

Cómo Comprar ETFs de Bitcoin al Contado

Comprar un ETF de Bitcoin al contado sigue el mismo proceso que invertir en acciones tradicionales o ETFs de índices, haciéndolo accesible incluso para inversores primerizos:

1. Abra una cuenta de corretaje que admita ETFs listados en EE. UU., como las cuentas ofrecidas por los principales brokers en línea.

2. Deposite fondos en su cuenta utilizando efectivo o transferencia bancaria antes de realizar cualquier operación.

3. Busque el ETF por su símbolo de ticker (por ejemplo, IBIT, FBTC o BITB) para revisar precios, tarifas y liquidez.

4. Realice una orden de compra durante el horario del mercado, eligiendo entre una orden de mercado para ejecución instantánea o una orden límite para establecer su precio.

Antes de invertir, confirme que su broker ofrece el ETF específico que desea, ya que no todas las plataformas admiten todos los ETFs de Bitcoin al contado.

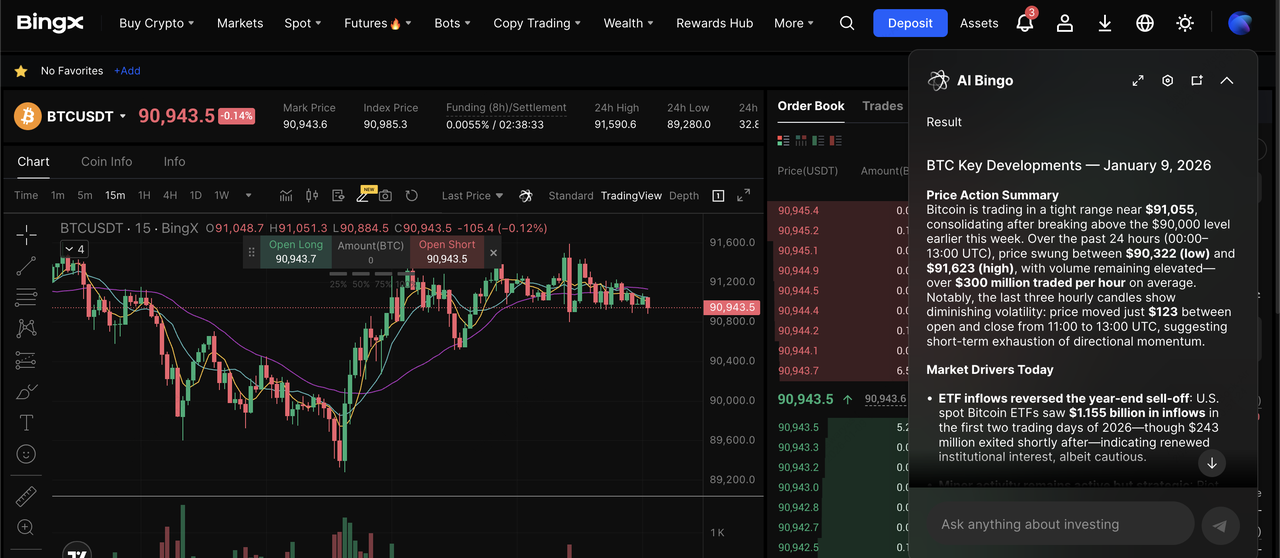

Otras Formas de Invertir en Bitcoin: Opere BTC en BingX

Si bien los ETFs de Bitcoin al contado ofrecen exposición regulada a través de brokers tradicionales, operar Bitcoin (BTC) directamente en BingX proporciona mayor flexibilidad, acceso más profundo al mercado y un control más activo sobre su estrategia. A diferencia de los ETFs, limitados a horarios de mercado, tarifas fijas y seguimiento pasivo de precios, BingX le permite operar BTC 24/7, acceder a liquidez global en tiempo real y utilizar herramientas avanzadas como los insights de

BingX AI para analizar tendencias, gestionar riesgos e identificar oportunidades en los mercados al contado y de derivados.

BingX también elimina las restricciones relacionadas con los ETFs, como los ratios de gastos anuales, las primas/descuentos del NAV y las capas de custodia. En su lugar, obtiene exposición directa a BTC, una ejecución más rápida y múltiples formas de adaptar el riesgo, desde la simple compra al contado hasta futuros y estrategias DCA automatizadas, respaldadas por señales de mercado impulsadas por IA, alertas de riesgo y optimización de estrategias.

Compre, Venda o Mantenga BTC en el Mercado al Contado

Par de trading BTC/USDT en el mercado al contado impulsado por los insights de BingX AI

El trading al contado es ideal para principiantes e inversores a largo plazo que desean la propiedad directa de BTC sin apalancamiento, lo que lo hace adecuado para mantener a través de múltiples ciclos de mercado.

1. Cree y verifique su cuenta de BingX.

2. Deposite fondos como

USDT o métodos fiduciarios compatibles.

4. Realice una orden de mercado para compra instantánea o una orden límite para establecer su precio.

Ir Largo o Corto en Futuros de BTC con Apalancamiento

Contrato perpetuo BTC/USDT en el mercado de futuros impulsado por BingX AI

El trading de futuros es ideal para traders experimentados que buscan oportunidades a corto plazo o cobertura de cartera, permitiéndoles obtener ganancias tanto en mercados alcistas como bajistas con controles de riesgo precisos e insights asistidos por IA.

1. Habilite el Trading de Futuros en su cuenta.

2. Transfiera fondos a su monedero de futuros.

4. Establezca el apalancamiento, stop-loss y take-profit, guiado por las herramientas de riesgo de BingX AI.

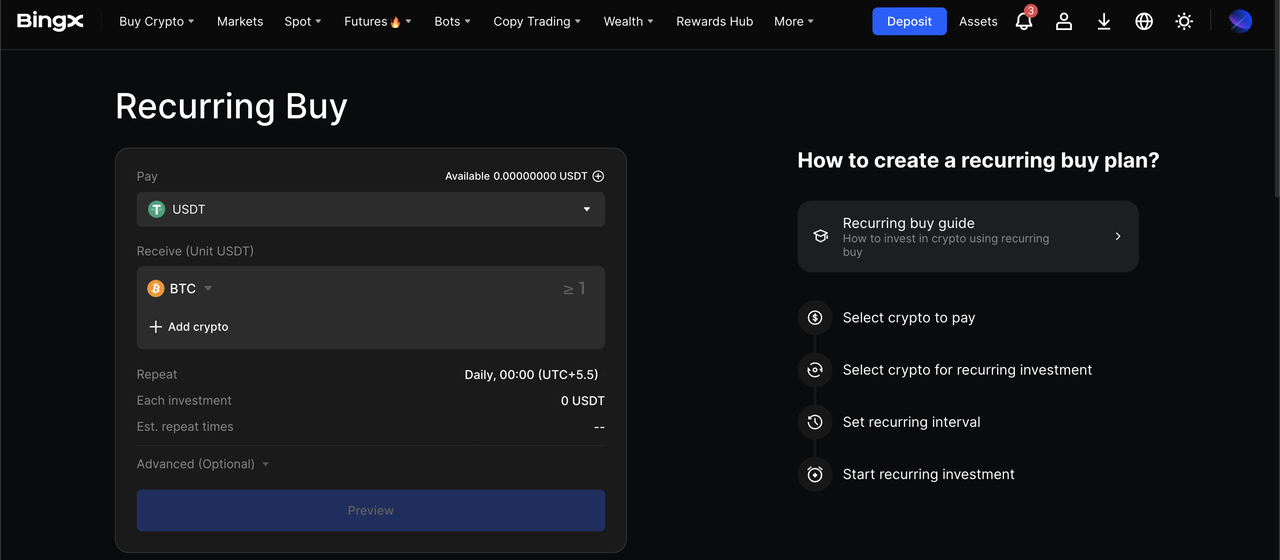

Automatice la Acumulación de BTC con DCA en BingX

Cómo hacer DCA de Bitcoin con Compra Recurrente de BingX

El

promedio de costo en dólares (DCA) de Bitcoin es ideal para inversores centrados en construir constantemente exposición a BTC a lo largo del tiempo, ya que reduce el riesgo de sincronización y ayuda a suavizar la volatilidad a través de una inversión automatizada y disciplinada.

2. Seleccione BTC y elija su monto de inversión y frecuencia, como diaria/semanal.

3. Active el plan y deje que la automatización se encargue de la ejecución.

Si desea acceso 24/7, menores costos estructurales, insights impulsados por IA y estrategias flexibles, operar BTC directamente en BingX ofrece ventajas que los ETFs de Bitcoin no pueden igualar, especialmente para traders activos y acumuladores a largo plazo por igual.

Conclusión: ¿Debería Invertir en ETFs de Bitcoin al Contado en 2026?

Los ETFs de Bitcoin al contado han reducido significativamente la barrera para que los inversores tradicionales obtengan exposición regulada a Bitcoin, y en 2026 siguen siendo uno de los puntos de entrada más accesibles a esta clase de activos. Opciones líderes como iShares Bitcoin Trust (IBIT), Fidelity Wise Origin Bitcoin Fund (FBTC) y Grayscale Bitcoin Mini Trust (BTC) destacan por su liquidez, eficiencia de costos y respaldo institucional, lo que los hace muy adecuados para carteras tradicionales que buscan exposición a Bitcoin sin custodia directa.

Dicho esto, los ETFs de Bitcoin al contado permanecen totalmente expuestos a la volatilidad inherente del precio de Bitcoin, y su rendimiento seguirá subiendo y bajando con los ciclos más amplios del mercado de criptomonedas. Antes de invertir, evalúe cuidadosamente su tolerancia al riesgo, horizonte temporal y asignación de cartera, ya que los activos relacionados con criptomonedas pueden no ser adecuados para todos los inversores.

Para aquellos que desean mayor flexibilidad, acceso al mercado 24/7 y un control más activo, operar BTC directamente en BingX puede ser una alternativa atractiva a los ETFs. BingX le permite operar Bitcoin en los mercados al contado y de futuros, automatizar la acumulación a largo plazo a través de estrategias DCA y aprovechar los insights impulsados por BingX AI para respaldar la toma de decisiones basada en datos, sin los ratios de gastos de los ETFs ni las limitaciones de horario de negociación. Como siempre, realice una investigación independiente o consulte a un asesor financiero para asegurarse de que su enfoque elegido se alinee con sus objetivos financieros en 2026.

Lectura Relacionada