El viernes, 5 de septiembre de 2025,

Hyperliquid, el mayor exchange de derivados descentralizados por un amplio margen, anunció que estaba buscando emitir una

"stablecoin en USD, compatible y alineada con Hyperliquid", e invitó a los equipos a presentar propuestas.

El lanzamiento de la nueva

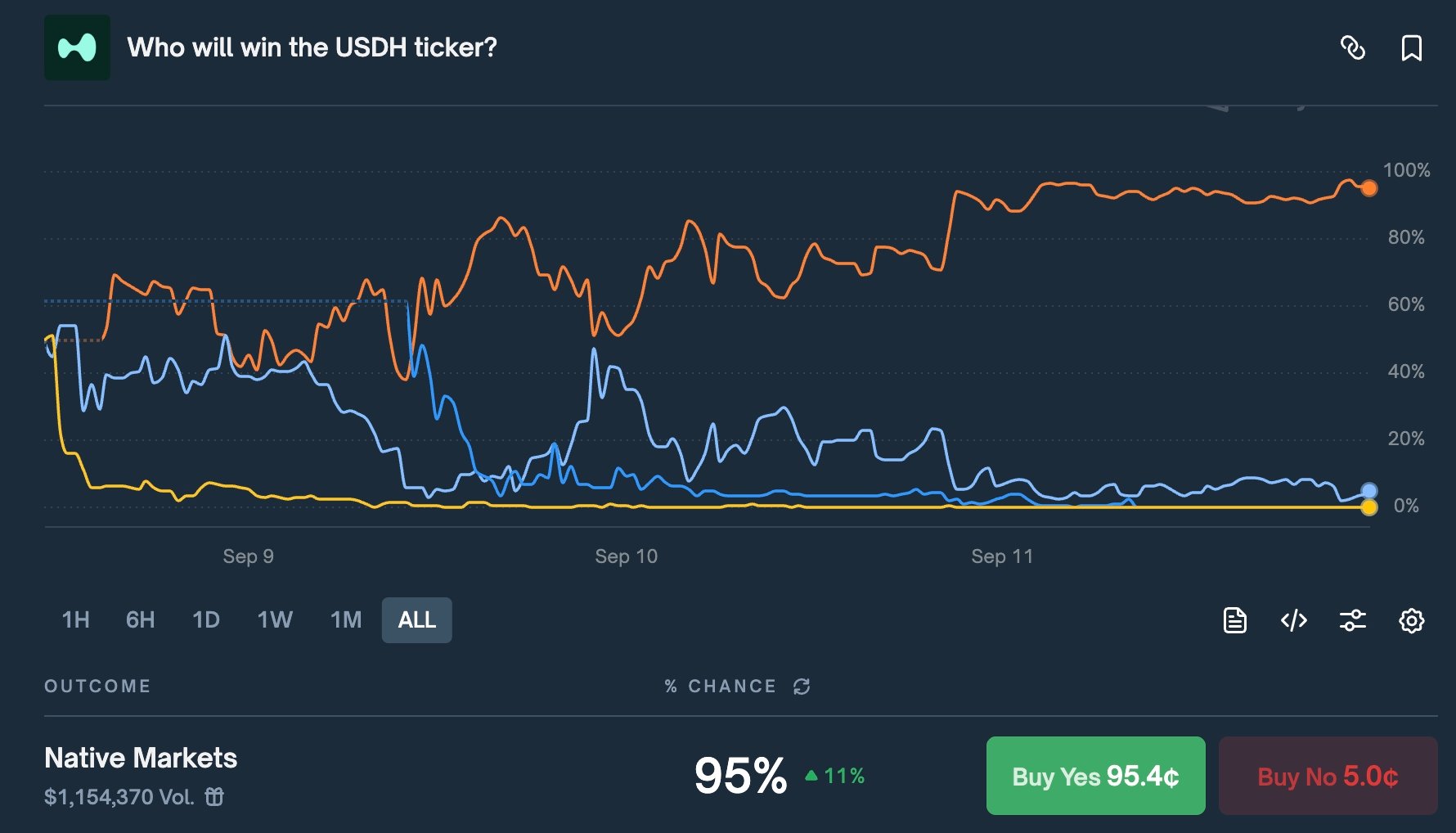

stablecoin de Hyperliquid, USDH, ha desatado una intensa competencia entre los creadores de mercado. Jugadores importantes como Paxos, Sky y Frax Finance se han unido a la carrera para emitir USDH, pero es el poco conocido Native Markets el que lidera la competición.

A medida que crece la adopción, los proveedores de liquidez compiten por dominar la profundidad y el volumen de negociación en el exchange descentralizado. Entre ellos, Native Markets, cofundada por el primer defensor de Hyperliquid, Max Fiege, se ha puesto rápidamente a la cabeza, destacándose como el favorito en la carrera por USDH. Es el claro favorito para emitir USDH, y los apostadores de Polymarket le dan un 95 % de probabilidades de ganar la puja.

¿Qué es la stablecoin USDH en Hyperliquid y cómo funciona?

USDH es la próxima stablecoin nativa vinculada al dólar de Hyperliquid, diseñada para reducir la dependencia del exchange de USDC enlazado y capturar valor para su propio ecosistema. En lugar de que Hyperliquid construya USDH directamente, la red reservó el ticker e invitó a los principales emisores de stablecoins como Paxos, Ethena, Frax, Sky, Agora y Native Markets a competir por el derecho a emitirla. Este enfoque garantiza que USDH se alineará con los principios de prioridad de Hyperliquid, manteniendo cientos de millones en rendimiento anual dentro del protocolo en lugar de que fluyan a emisores externos como Circle y Coinbase.

El proceso de selección se decide a través de un voto de validadores en cadena, donde los validadores ponderados por participación eligen al emisor ganador. Las propuestas se cerraron el 10 de septiembre de 2025, y la votación final está programada para el 14 de septiembre de 2025. El ganador obtiene el derecho a emitir USDH, pero aun así debe impulsar la adopción a través de la liquidez, las integraciones y los incentivos para los usuarios. Para los traders, USDH podría significar depósitos de stablecoin más seguros, recompensas financiadas por el ecosistema y una dependencia reducida de los activos enlazados, mientras que para el protocolo, marca un cambio hacia una mayor soberanía financiera y sostenibilidad.

¿Cómo funcionará la stablecoin USDH de Hyperliquid?

El diseño de USDH dependerá de qué emisor gane la votación de gobernanza, pero todas las propuestas comparten la misma base: la stablecoin estará totalmente respaldada y será canjeable 1:1 por dólares o activos equivalentes. Algunos licitadores planean usar efectivo y bonos del Tesoro de EE. UU. mantenidos con custodios regulados como BNY Mellon o State Street, mientras que otros sugieren un modelo nativo de cripto respaldado por bonos del Tesoro tokenizados o posiciones sintéticas con cobertura de delta. La transparencia es clave; cada propuesta incluye pruebas de reservas en cadena o auditorías regulares. La mayoría de los emisores también se comprometen a enviar el 95 %-100 % del rendimiento de esas reservas de vuelta al ecosistema Hyperliquid a través de recompras de HYPE, fondos de asistencia, reembolsos de tarifas o incluso rendimiento directo para los titulares.

Para los usuarios, esto significa que USDH encajará a la perfección en las operaciones y la liquidación de Hyperliquid. Aún podrás depositar USDC, pero muchas propuestas incluyen rutas de migración baratas o de coste cero hacia USDH, junto con rampas de acceso para fiat a través de bancos, PayPal/Venmo o procesadores de tarjetas. Una vez adoptado, USDH podría impulsar los mercados de perpetuos, de margen y al contado, al tiempo que ofrece a los traders mejores incentivos de liquidez y subvenciones o API de integración a los desarrolladores. En la práctica, esto hace que USDH no sea solo otra stablecoin, sino una herramienta diseñada para mantener el valor circulando dentro de Hyperliquid en lugar de que fluya hacia emisores externos.

¿Cuál es el papel de la stablecoin USDH en el ecosistema de Hyperliquid?

USDH está diseñada para servir como la stablecoin nativa de Hyperliquid, impulsando las operaciones, los pools de liquidez y el crecimiento del ecosistema en general. Una stablecoin robusta y líquida es fundamental para el éxito de cualquier exchange descentralizado. Boston Consulting Group (BCG) muestra que los volúmenes de transacciones de stablecoins han crecido significativamente, aunque la cuota de mercado de las stablecoins en la capitalización total del mercado de criptomonedas es de alrededor del 10% del total de transacciones de criptomonedas. La introducción de USDH por parte de Hyperliquid tiene como objetivo reducir el slippage, mejorar la eficiencia de la liquidación e impulsar una adopción más amplia de su plataforma de trading.

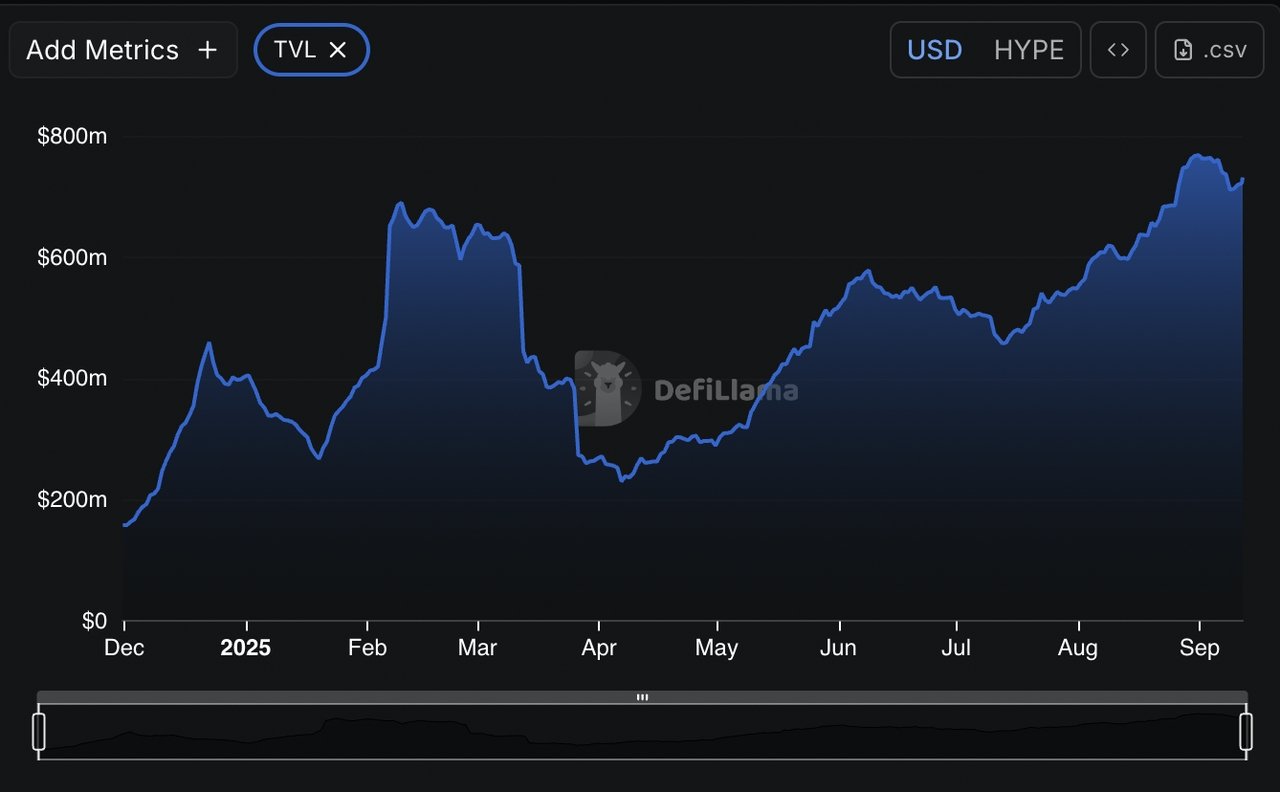

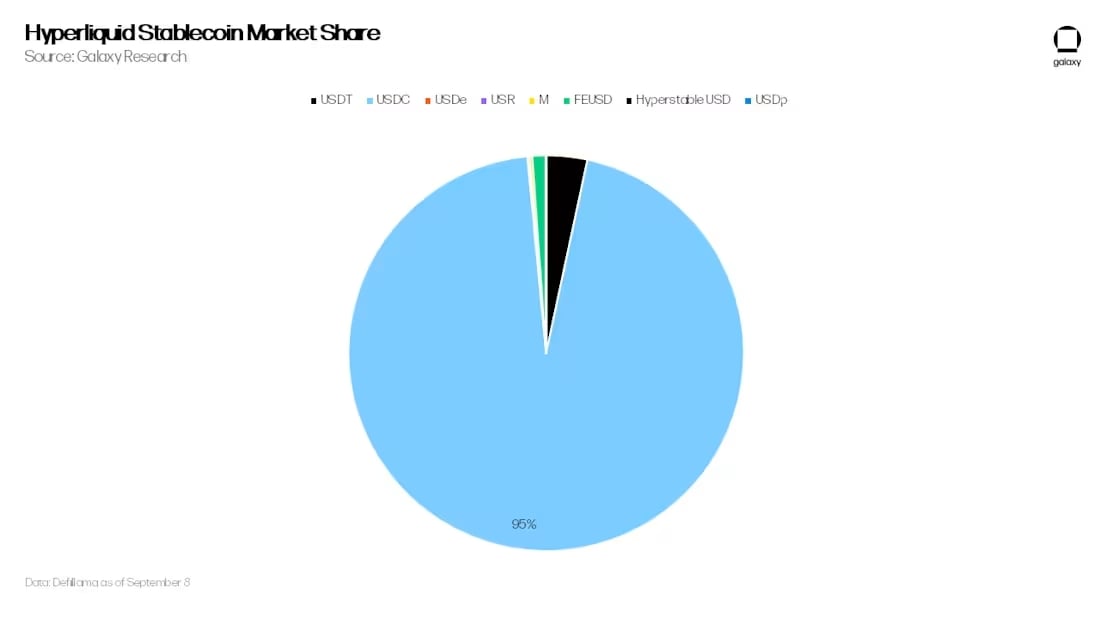

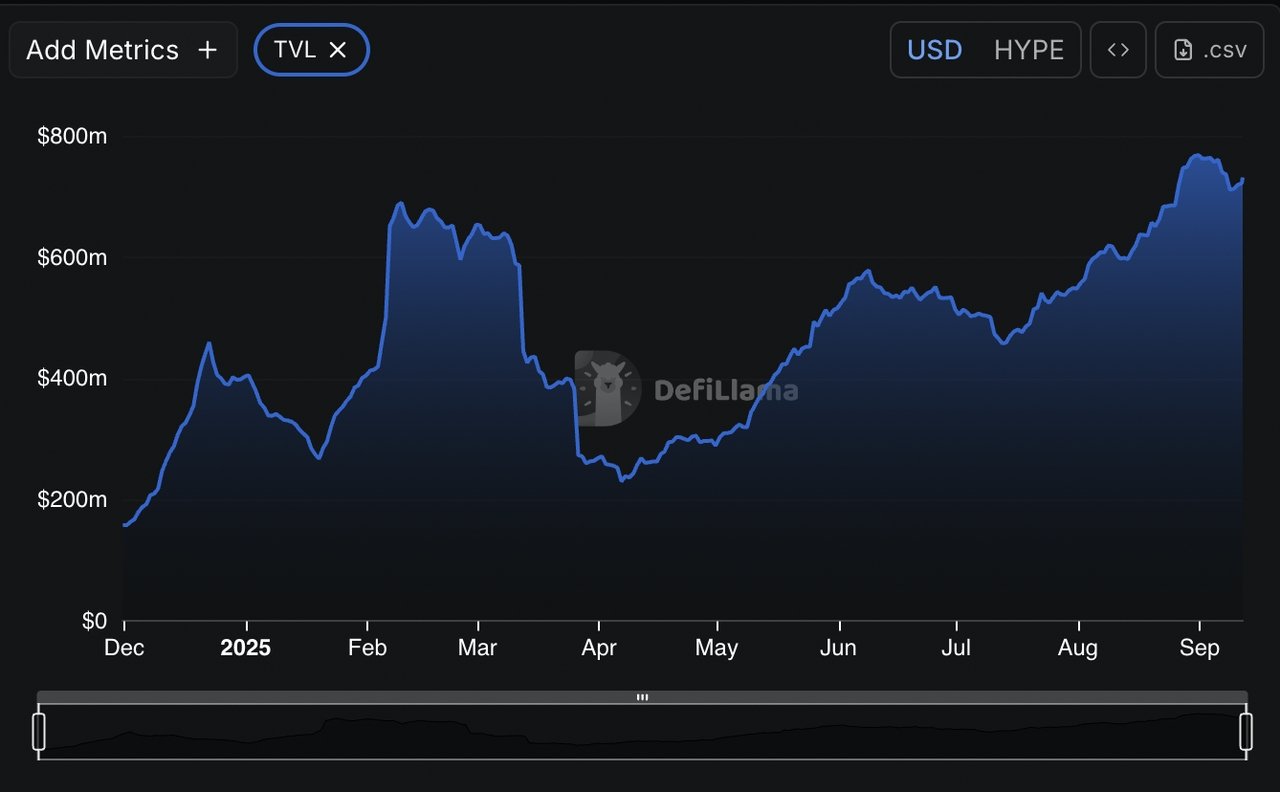

Hyperliquid se ha consolidado como el líder indiscutible entre los DEX de perpetuos on-chain, con casi el 80% de la cuota de mercado, más de 1 billón de dólares en volumen de trading acumulado y más de 5000 millones de dólares en TVL (valor total bloqueado). Sin embargo, este dominio pone de manifiesto una vulnerabilidad crítica: la gran dependencia del ecosistema de

USDC de Circle.

Actualmente, alrededor del 95% de los 5000 millones de dólares de TVL de Hyperliquid se mantienen en USDC, la mayoría de los cuales se encuentran en bonos del Tesoro de EE. UU. Según CoinDesk, esto genera unos 200 millones de dólares en rendimientos anuales para Circle, de los cuales ninguno beneficia directamente a Hyperliquid, canalizando efectivamente los ingresos fuera de la plataforma para fortalecer una entidad externa. USDH tiene como objetivo solucionar este problema. Al crear una stablecoin nativa de Hyperliquid, la plataforma puede reclamar la liquidez como un activo generador de ingresos, apoyando las recompras de HYPE, las recompensas adicionales para validadores y los incentivos para los usuarios, todo ello reforzando el modelo económico del ecosistema.

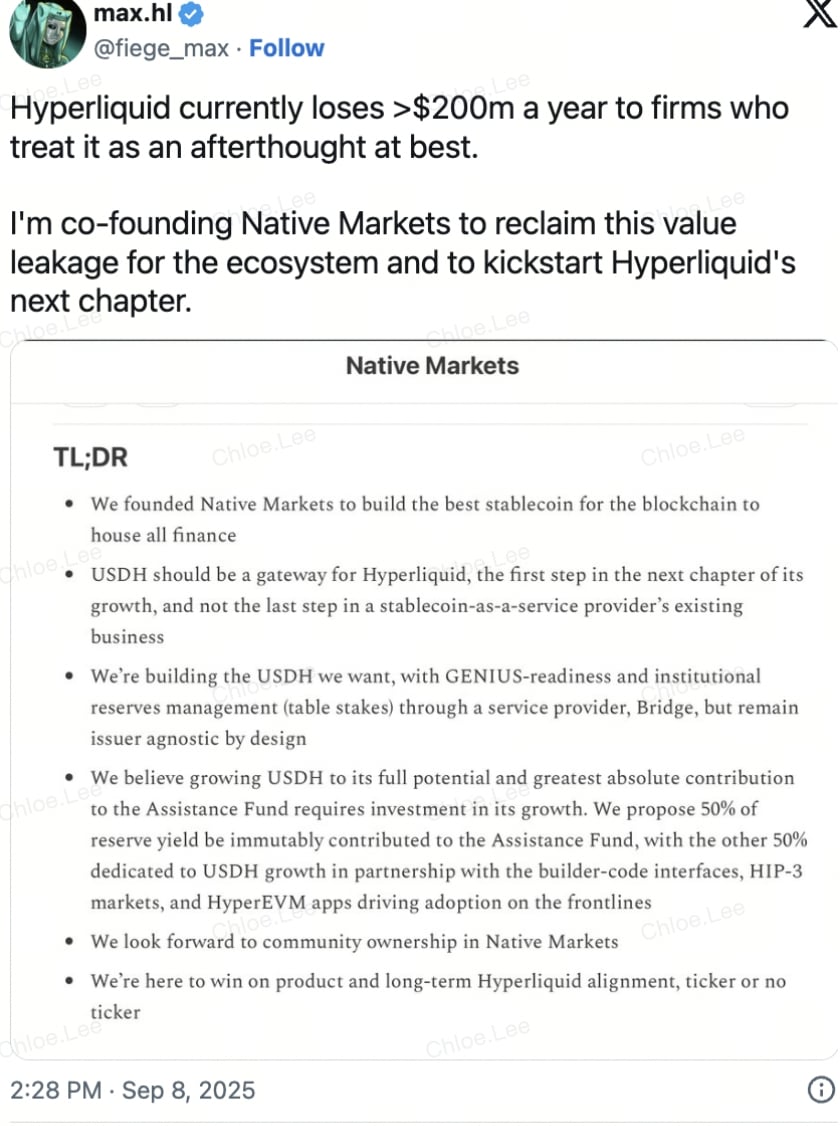

Native Markets toma la delantera para emitir USDH

Fuente: X vía Max Fiege

¿Por qué Native Markets domina de repente la carrera? Native Markets se ha convertido en el principal proveedor de liquidez en el ecosistema USDH de Hyperliquid. Según

DefiLlama, Native actualmente representa la mayoría de la liquidez de USDH, capturando más del 60% de la cuota de mercado entre los pares de trading.

Este dominio proporciona libros de órdenes más profundos, una volatilidad reducida y un entorno de trading más fiable para los usuarios. En cambio, competidores como Wintermute y Flowdesk aún están construyendo sus posiciones, quedándose atrás tanto en profundidad de liquidez como en volumen de trading.

Además, la Hyperliquid Foundation anunció que, a partir del 11 de septiembre, se abstendrá de influir directamente en la votación, apoyando en su lugar a cualquier equipo que asegure la mayor cantidad de compromisos de validadores no pertenecientes a la Fundación.

Panorama competitivo

Aunque Native Markets lidera, otros actores no se quedan atrás. Según Kaiko, Wintermute y Flowdesk han mostrado un crecimiento constante en su participación, y ambos han aumentado gradualmente sus pools de liquidez respaldados por USDH. Sin embargo, su cuota sigue siendo significativamente menor, lo que convierte la ventaja inicial de Native en una ventaja competitiva clave. La competencia destaca lo esencial que es la captura temprana de liquidez en las batallas por la adopción de stablecoins, ya que los efectos de red favorecen a los proveedores con los mercados más profundos.

¿Qué significa el lanzamiento de USDH para Hyperliquid?

El liderazgo de Native Markets en la carrera por USDH indica una creciente confianza institucional en

Hyperliquid. Según

CoinDesk, Hyperliquid ya ha visto un aumento en la actividad de trading, con volúmenes diarios que subieron más del 30% desde el lanzamiento de USDH. Una fuerte liquidez también mejora la confianza del usuario, ya que los pools más profundos mitigan los riesgos de manipulación de precios y de volatilidad repentina. Si esta trayectoria continúa, USDH podría convertirse rápidamente en un pilar central de la actividad de trading de finanzas descentralizadas.

El precio de Hyperliquid (HYPE) se dispara tras el anuncio del stablecoin USDH | Fuente: BingX

Al mismo tiempo, el token nativo de Hyperliquid, HYPE, ha estado ganando un fuerte impulso. El token cotiza alrededor de 56,23 $, con un aumento de alrededor del 20% en los últimos 7 días, con una capitalización de mercado de 18.780 millones de dólares y un volumen en 24 horas que supera los 617 millones de dólares. La actividad on-chain está en máximos históricos, con direcciones activas que suben por encima de los 24.000 y transacciones que superan las 424.000 diarias. Los aspectos técnicos también son alcistas, con HYPE saliendo por encima de los 53 $, abriendo el camino hacia los 70-75 $ a corto plazo. Los analistas incluso trazan paralelismos con la ruptura de Solana en 2021, lo que sugiere un espacio para una fase más amplia de descubrimiento de precios.

¿Estás listo para unirte a este impulso? Compra y haz trading con HYPE en BingX hoy.

Consideraciones clave y riesgos de USDH

Si bien USDH promete devolver el rendimiento y la soberanía a Hyperliquid, hay riesgos y compensaciones importantes que deben entenderse antes de la adopción.

1. Dependencia del emisor y riesgo de ejecución: El voto de gobernanza otorga el ticker de USDH a un solo emisor, pero las propuestas son esencialmente hojas de ruta, no productos terminados. Construir una custodia segura, rampas de fiat y liquidez profunda es complejo, y los retrasos o errores podrían socavar la confianza. Los validadores y los usuarios deben sopesar el historial de cada equipo y su capacidad para cumplir, especialmente dado que el cronograma de votación dejó poco espacio para planes auditados y completamente desarrollados.

2. Exposición a la Regulación y al Cumplimiento: Muchas propuestas enfatizan la alineación con la Ley GENIUS de EE. UU. o la MiCA de Europa. Si bien esto puede aumentar la credibilidad, también corre el riesgo de vincular a Hyperliquid más estrechamente con los reguladores de EE. UU. o a nivel global. Si la supervisión se vuelve restrictiva, la red podría enfrentar presión o costes de cumplimiento. Por otro lado, los enfoques totalmente descentralizados reducen la exposición a la regulación, pero pueden tener dificultades con el acceso a dinero fiduciario y la adopción institucional.

Cuota de mercado de stablecoins de Hyperliquid | Fuente: Galaxy

3. Desafíos de la Migración de Liquidez: Hyperliquid actualmente tiene alrededor de 5500 millones de USD en USDC, y la migración incluso de una parte de eso a USDH requiere una transición fluida e incentivada. Sin un fuerte apoyo de los creadores de mercado y los incentivos para los usuarios, la liquidez podría fragmentarse, perjudicando la profundidad de las operaciones y la experiencia del usuario.

4. Centralización vs. Descentralización: Los emisores regulados aportan rieles fiduciarios y estabilidad, pero también introducen riesgos de contraparte y censura. Los diseños descentralizados aumentan la soberanía, pero pueden carecer de cobertura regulatoria y distribución escalable. La compensación consiste en decidir qué modelo se adapta mejor a los objetivos a largo plazo de Hyperliquid.

5. Adopción e Incentivos de los Usuarios: La mayoría de los postores se comprometieron a devolver el 95-100% del rendimiento a Hyperliquid, pero si una pequeña parte de eso llega a los usuarios finales, los saldos de USDH pueden no parecer atractivos en comparación con alternativas que generan rendimiento, como USDe o bonos del Tesoro tokenizados. La adopción dependerá de si los usuarios ven beneficios tangibles, descuentos en comisiones, recompensas o retornos directos por tener USDH.

Conclusión

El éxito inicial de Native Markets al dominar el ecosistema de stablecoins de USDH subraya el papel crítico de los proveedores de liquidez en la configuración de la adopción. Con un fuerte respaldo, una liquidez profunda y una cuota creciente del volumen de operaciones, Native está marcando el ritmo para la próxima fase de crecimiento de Hyperliquid. A medida que los competidores luchan por ponerse al día, la carrera por el dominio de USDH podría definir no solo el éxito de Hyperliquid, sino también la evolución más amplia de la infraestructura de operaciones descentralizadas.

Adelántate en la carrera de USDH, compra

Hyperliquid (HYPE) ahora en BingX y posiciónate para el próximo gran movimiento. Para muchos en la comunidad de las criptomonedas, el frenesí de USDH ha sido la demostración más emocionante de la gobernanza on-chain en años, todo ello construyéndose hacia el clímax del domingo, 14 de septiembre, cuando los validadores de Hyperliquid emitirán sus votos finales.

Lectura relacionada