El ingreso pasivo con criptomonedas ya no es solo "comprar y mantener"; ahora se trata de hacer que tus activos trabajen para ti. En agosto de 2025,

Bitcoin alcanzó un nuevo máximo histórico por encima de los 124.000 dólares, impulsando la capitalización total del mercado de criptomonedas más allá de los 4.1 billones de dólares. Con la industria en auge y los expertos prediciendo que

el valor de BTC podría subir hasta 1 millón de dólares en los próximos años, tanto los principiantes con unos pocos cientos de dólares como los inversores experimentados con portafolios de seis cifras están encontrando formas más inteligentes de obtener retornos constantes mientras mantienen sus criptoactivos.

Esta guía desglosa 10 métodos probados para hacer crecer tus tenencias de criptomonedas sin la necesidad de un trading constante.

¿Por qué es importante un ingreso pasivo con criptomonedas en 2025?

En las finanzas tradicionales, la mayoría de las cuentas de ahorro o depósitos a plazo fijo apenas rinden un 2-4% anual, lo justo para mantenerse al día con la inflación persistente. Incluso después de los recortes de tasas anticipados por la Fed en los próximos meses, que han empujado a la baja los rendimientos tradicionales, los ahorradores siguen luchando por superar el aumento del costo de vida.

Por el contrario, el mercado de criptomonedas en 2025 ofrece muchas más oportunidades para hacer crecer tu riqueza. Con estrategias como el staking, el lending, la minería de liquidez y la

tokenización de activos del mundo real, los inversionistas pueden ganar entre un 5% y un 25% anual o más, dependiendo del apetito por el riesgo y las condiciones del mercado.

Lo que hace que las criptomonedas sean diferentes es su naturaleza abierta, global y sin permisos. A diferencia de los bancos que ajustan las tasas lentamente basándose en la política monetaria, los protocolos cripto operan 24/7, compitiendo por la liquidez y recompensando a los usuarios directamente. Esto crea múltiples vías para generar ingresos pasivos, no solo de

stablecoins como

USDC o USDT, sino también de activos como

ETH,

AVAX o bonos del Tesoro de EE. UU. tokenizados que siguen los rendimientos del mundo real.

Los ingresos pasivos en cripto pueden:

• Diversificar tus rendimientos más allá de la especulación de precios.

• Compensar las caídas del mercado creando un flujo de caja constante.

• Reinvertir las ganancias para la capitalización compuesta, acelerando el crecimiento a largo plazo.

• Proporcionar liquidez sin vender tus principales tenencias de Bitcoin o

Ethereum.

Para los principiantes, esto significa que no estás limitado a esperar a que suban los precios; puedes poner activamente tus criptomonedas a trabajar y construir riqueza de formas que las finanzas tradicionales, limitadas por la inflación y los recortes de tasas de la Fed, simplemente no permiten.

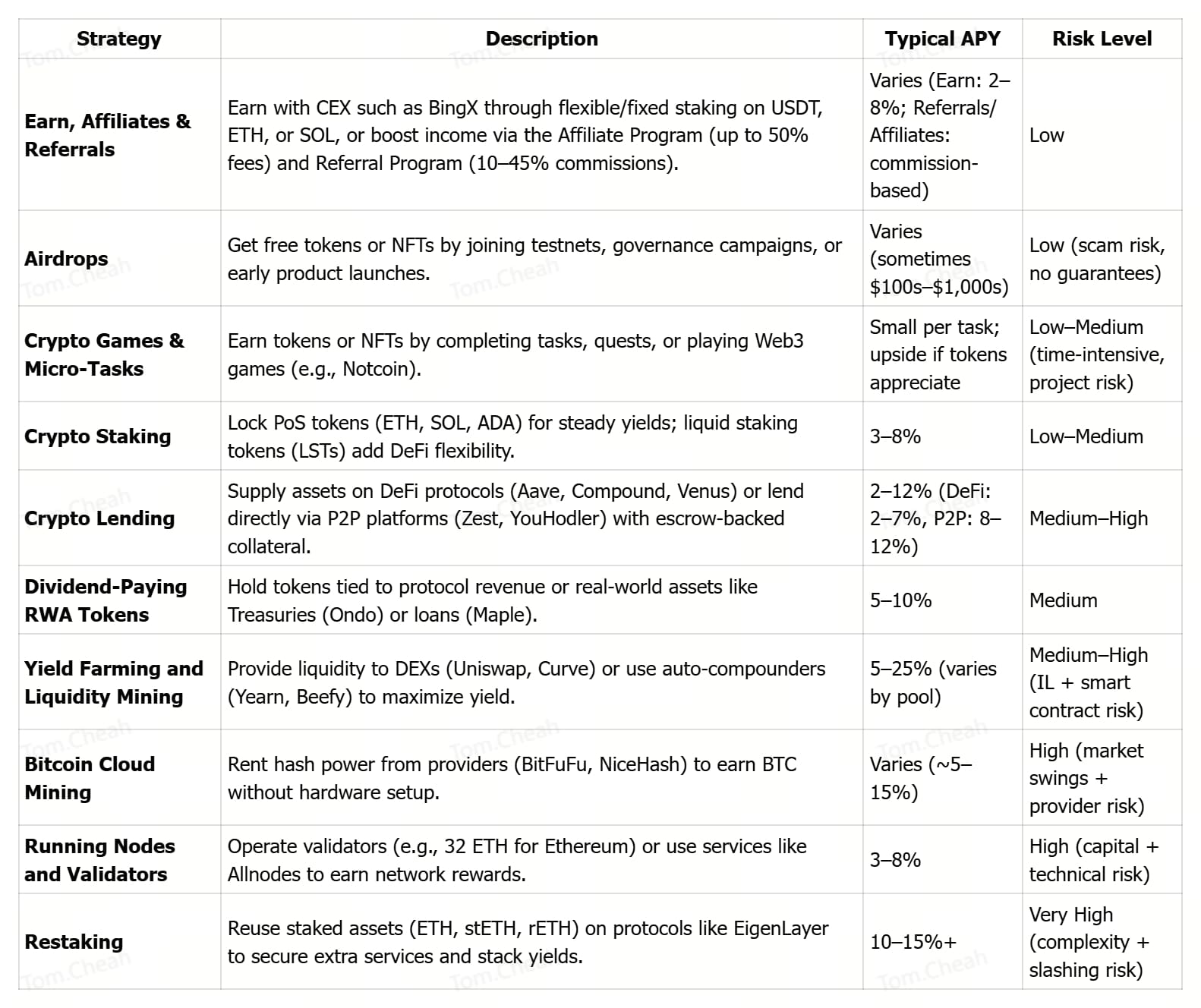

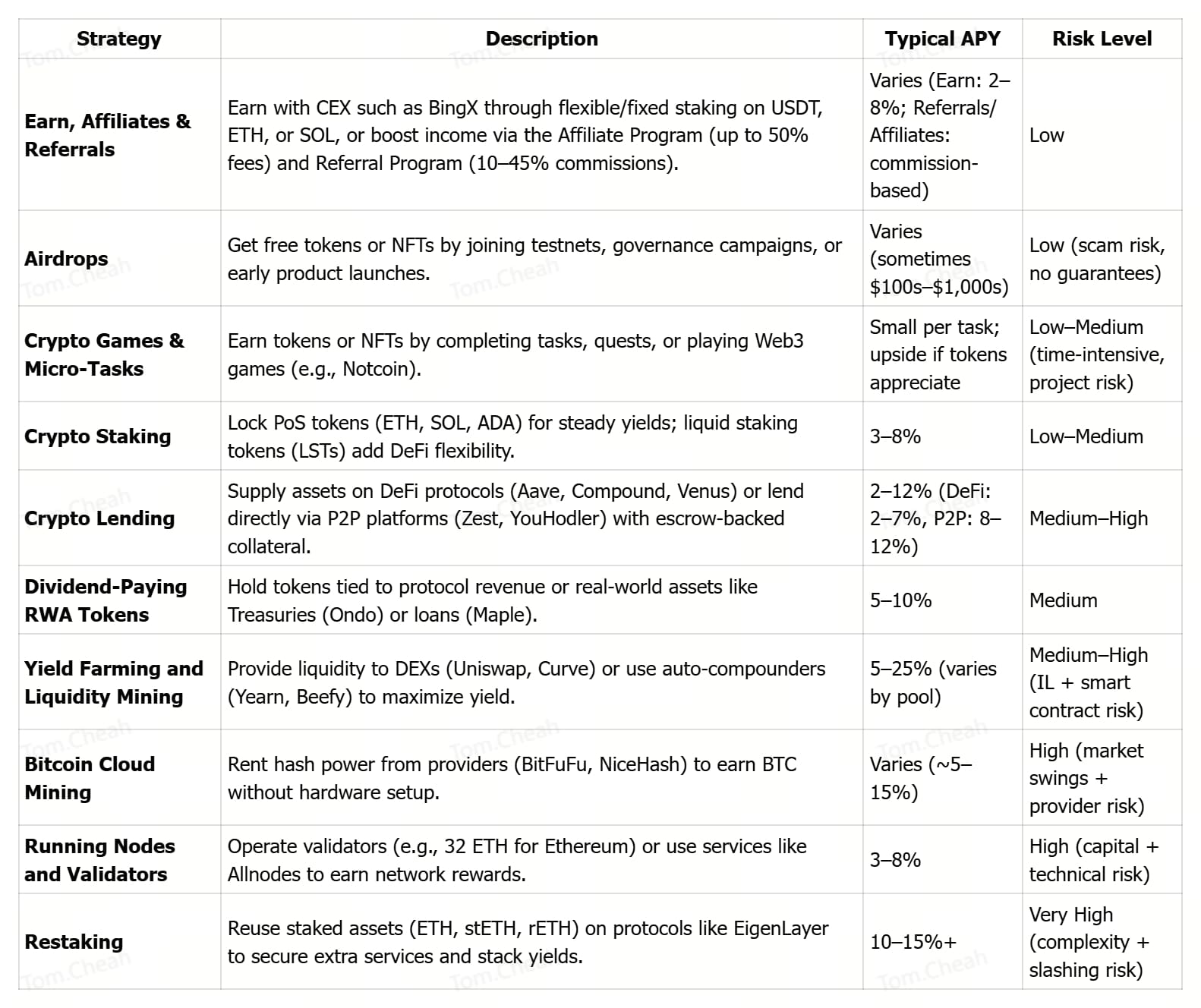

Las 10 mejores estrategias de ingresos pasivos para 2025

En 2025, el ingreso pasivo en criptomonedas va mucho más allá del simple staking. Desde la minería en la nube hasta los rendimientos de activos del mundo real (RWA), aquí tienes las 10 mejores estrategias para obtener rendimientos constantes y hacer crecer tu portafolio en un mercado cripto en rápido crecimiento.

1. Gana ingresos pasivos en intercambios centralizados (CEX)

No necesitas ser un usuario avanzado de DeFi para empezar a ganar ingresos pasivos. Los intercambios centralizados como BingX lo simplifican ofreciendo productos fáciles de usar para principiantes. Con

BingX Earn, puedes hacer staking o suscribirte a productos flexibles y a plazo fijo en activos como USDT, ETH o SOL y empezar a recibir recompensas constantes sin necesidad de ejecutar validadores o gestionar monederos. Los productos flexibles te permiten canjear en cualquier momento, mientras que los planes a plazo fijo ofrecen mayores rendimientos si te comprometes por más tiempo. Es una de las formas más fáciles para que los principiantes pongan a trabajar las criptomonedas inactivas con solo unos pocos clics.

Además del staking, BingX también ofrece programas de afiliados y de referidos que te permiten ganar dinero al hacer crecer la comunidad. El

Programa de Afiliados está diseñado para creadores de contenido e influencers, ofreciendo hasta un 50% de comisión sobre las tarifas de trading, liquidaciones diarias y soporte exclusivo para campañas. Mientras tanto, el

Programa de Referidos está abierto a todos los usuarios; simplemente comparte tu código de referido único y gana una comisión progresiva (comenzando en el 10% y hasta el 45% en niveles superiores) cada vez que tus amigos operen. Juntos, BingX Earn, más las recompensas de afiliados y referidos, brindan a principiantes y profesionales múltiples formas de construir ingresos pasivos mientras permanecen dentro de un ecosistema de intercambio confiable.

2. Airdrops

Los airdrops son uno de los puntos de entrada más populares para que los principiantes ganen criptomonedas gratis. Los proyectos distribuyen tokens o NFT a los primeros usuarios para fomentar la adopción, recompensar a los miembros de la comunidad o promocionar próximos lanzamientos. Puedes calificar uniéndote a testnets, probando nuevos protocolos o participando en la gobernanza de la comunidad. Algunos airdrops han sido extremadamente lucrativos, por ejemplo, los primeros usuarios de

EigenLayer en 2024 ganaron más de 2.000 dólares simplemente por hacer restaking de ETH y probar el protocolo. Los lanzamientos de NFT también pueden proporcionar valor, ya que los primeros receptores de Blur obtuvieron beneficios al revender sus coleccionables gratuitos una vez que el mercado ganó tracción.

Los beneficios de los airdrops incluyen costo inicial cero, la oportunidad de explorar nuevos ecosistemas y un potencial alcista significativo si el proyecto tiene éxito. Plataformas como

Galxe, Layer3 y QuestN organizan regularmente campañas vinculadas a proyectos importantes de Web3, ofreciendo tokens o NFT por completar acciones simples en la cadena. Sin embargo, las recompensas no están garantizadas y las estafas son comunes, así que usa siempre una billetera dedicada y cíñete a plataformas de confianza.

3. Microtareas y juegos cripto

Las microtareas ofrecen otra forma sencilla de ganar recompensas en criptomonedas. Estas incluyen completar campañas en redes sociales, unirse a misiones comunitarias, probar dApps o contribuir con contenido. Plataformas como Zealy, Crew3 y Guild.xyz proporcionan tableros de tareas donde puedes ganar tokens, XP o NFT por pequeñas contribuciones. Si bien cada recompensa es pequeña, pueden sumar con el tiempo y a menudo brindan una exposición temprana a proyectos prometedores.

Los juegos de cripto también entran en esta categoría. Muchos

juegos Web3 recompensan a los jugadores con tokens o NFT que luego se pueden intercambiar. Por ejemplo,

Notcoin en Telegram distribuyó

tokens NOT gratis a través de un juego sencillo, los cuales más tarde alcanzaron una capitalización de mercado superior a los mil millones de dólares. Estos juegos combinan entretenimiento con oportunidades de ganancias, lo que los hace atractivos para usuarios que quieren diversión y beneficios financieros. Solo recuerde que el compromiso de tiempo puede ser alto, y no todos los juegos o tareas darán recompensas valiosas. Siempre investigue antes de participar y concéntrese en plataformas con un buen respaldo para minimizar los riesgos.

4. Staking y Liquid Staking

Hacer staking es una de las formas más sencillas de obtener ingresos pasivos en el ecosistema cripto, especialmente para los que tienen a largo plazo monedas de prueba de participación (PoS) como Ethereum,

Solana o

Cardano. Al bloquear sus tokens en una red de validadores, usted ayuda a asegurar la cadena de bloques y a validar transacciones, recibiendo a cambio recompensas por el staking. Los rendimientos típicos van desde un 3–4% APY para Ethereum, un 7–8% para Solana y un 3–5% para Cardano, lo que la convierte en una estrategia de bajo mantenimiento y predecible para obtener retornos estables.

El

liquid staking se basa en esto ofreciendo más flexibilidad. Plataformas como

Lido,

Rocket Pool o

Marinade emiten

tokens de liquid staking (LSTs) como stETH o mSOL, que representan sus activos apostados. Estos tokens no solo siguen generando recompensas por staking, sino que también se pueden usar en protocolos DeFi para préstamos, trading o

yield farming. Este doble beneficio le permite obtener múltiples flujos de ingresos sin desapostar sus tenencias originales, lo que hace que el liquid staking sea especialmente atractivo para inversores que buscan una mayor eficiencia de capital.

Sin embargo, el staking y el liquid staking no están libres de riesgos. Los validadores pueden enfrentar penalizaciones por inactividad o actividad maliciosa, y el liquid staking añade un riesgo de contrato inteligente además de los riesgos de red. Los precios de los tokens también pueden fluctuar, reduciendo el valor de sus recompensas. Para principiantes, servicios como

BingX Earn simplifican el proceso, ofreciendo opciones de staking fijas y flexibles para monedas como ETH,

SOL y

ADA directamente a través de su cuenta. Para usuarios avanzados, explorar los tokens de liquid staking en DeFi puede desbloquear mayores rendimientos, pero solo después de sopesar cuidadosamente los riesgos involucrados.

5. Préstamo de criptomonedas

El préstamo de criptomonedas le permite obtener ingresos pasivos al permitir que otros pidan prestados sus activos a cambio de intereses. Esto se puede hacer a través de protocolos DeFi como Aave, Compound o Venus, donde los préstamos están sobrecolateralizados y las tasas de interés se establecen algorítmicamente. Estas plataformas suelen ofrecer un 4-7% APY en stablecoins como USDC o USDT, y un 2-4% en activos como ETH, proporcionando retornos predecibles respaldados por contratos inteligentes.

Para quienes buscan más control y rendimientos más altos, las plataformas de préstamos entre pares (P2P) como Zest Protocol o YouHodler le permiten negociar los términos directamente con los prestatarios. Puede establecer el monto del préstamo, la tasa de interés y la duración, a menudo ganando un 8-12% APY por préstamos de stablecoin, con la garantía mantenida en custodia. Si bien P2P puede ofrecer mejores recompensas, también conlleva mayores riesgos de incumplimiento del prestatario, bloqueos de liquidez y fluctuaciones del valor de la garantía. Para gestionar los riesgos, empiece con poco, preste solo a prestatarios verificados, asegure una fuerte sobrecolateralización (120-150%) y diversifique en múltiples préstamos o protocolos. De esta manera, el préstamo de criptomonedas puede proporcionar ingresos estables mientras equilibra el riesgo y la recompensa.

6. Yield Farming y Minería de Liquidez

El yield farming y la minería de liquidez le recompensan por depositar activos en protocolos DeFi como Uniswap, Curve o Balancer. Al proporcionar pares de tokens a los pools de liquidez, usted gana una parte de las tarifas de trading y puede recibir tokens de gobernanza de bonificación. Los rendimientos varían según el pool; los pares de stablecoins como USDC/USDT ofrecen rendimientos más seguros del 5-8% APY, mientras que los pares volátiles como ETH/USDC o POL/USDT pueden generar retornos de dos dígitos, aunque con mayor riesgo. Plataformas como

PancakeSwap en

BNB Chain también atraen a los usuarios con oportunidades de alto rendimiento y tarifas bajas.

Para un enfoque más "manos libres", los agregadores de rendimiento como

Yearn Finance, Beefy Finance o Autofarm automatizan este proceso. Mueven fondos entre protocolos para capturar los mejores rendimientos y reinvierten las recompensas para capitalizar, lo que le ahorra el monitoreo constante y los costos de gas. Si bien estas herramientas maximizan la eficiencia, aún se aplican riesgos como la pérdida impermanente, las vulnerabilidades de los contratos inteligentes y la dilución del rendimiento. Los principiantes pueden empezar con pools de stablecoins, mientras que los usuarios experimentados pueden diversificar tanto en plataformas de farming como en agregadores para equilibrar el riesgo y la recompensa.

7. Tokens de Activos del Mundo Real (RWA) que pagan dividendos

Los tokens de

activos del mundo real (RWA) que pagan dividendos ofrecen a los inversores una forma de obtener ingresos pasivos respaldados por activos tangibles o ingresos de protocolos. En lugar de depender únicamente de mecanismos cripto-nativos, estos tokens distribuyen rendimientos de fuentes como los bonos del Tesoro de EE. UU., bienes raíces o préstamos comerciales. Por ejemplo,

Ondo Finance trae bonos gubernamentales a la cadena con rendimientos de alrededor del 5% APY, mientras que

Maple Finance proporciona un 7-10% APY a través de préstamos institucionales. Proyectos como Centrifuge y Goldfinch van más allá al tokenizar las finanzas comerciales y extender el crédito a empresas del mundo real, brindando a los inversores flujos de ingresos estables y diversificados que conectan los mercados tradicionales con la cadena de bloques.

El atractivo reside en la estabilidad y la diversificación, pero los tokens RWA también conllevan riesgos importantes. La incertidumbre regulatoria podría afectar cómo se clasifican estos activos, mientras que el riesgo de contraparte persiste si los administradores de activos o los prestatarios no cumplen con las obligaciones. La liquidez también puede ser limitada, lo que dificulta la salida rápida de posiciones. Para mitigar estos desafíos, los inversores deben verificar que los pagos se registren de forma transparente en la cadena, investigar cómo se gestionan los activos subyacentes y apegarse a plataformas con un fuerte cumplimiento y patrocinadores reputados. Esto asegura la exposición a los beneficios de los rendimientos del mundo real mientras se mantienen los riesgos bajo control.

8. Minería de Bitcoin en la nube

La minería en la nube ofrece una forma de exponerte a la minería de Bitcoin sin comprar y mantener hardware costoso. En lugar de configurar tus propios equipos ASIC, alquilas poder de hash a proveedores que gestionan el equipo y las operaciones por ti. A cambio, recibes una parte de las recompensas de la minería, menos las tarifas, directamente en tu billetera. Las ganancias dependen de factores como el precio de Bitcoin, la dificultad de la red y los costos del proveedor; un contrato de 1.000 $ podría generar entre 80 $ y 150 $ al mes bajo las condiciones actuales a agosto de 2025. Servicios como BitFuFu, NiceHash y ECOS Mining facilitan la escalabilidad mediante la compra de contratos adicionales.

Si bien es conveniente, la minería en la nube conlleva riesgos importantes. La rentabilidad puede fluctuar con el precio de mercado de Bitcoin y la dificultad de la minería, y las tarifas de alojamiento o mantenimiento pueden reducir las ganancias. También existe el peligro de proveedores poco confiables o fraudulentos, por lo que la debida diligencia es esencial antes de comprometer fondos. Para reducir el riesgo, comienza poco a poco, compara las tarifas de los proveedores y utiliza plataformas de buena reputación con estructuras de pago transparentes. La minería en la nube puede ser rentable durante los

mercados alcistas, pero es importante manejar las expectativas y monitorear de cerca las condiciones del mercado.

9. Ejecutar nodos o validadores

Ejecutar nodos o validadores es una forma más avanzada de obtener ingresos pasivos mientras se contribuye directamente a la seguridad de la cadena de bloques. En los sistemas de Prueba de Participación (Proof-of-Stake), los validadores confirman las transacciones, proponen nuevos bloques y, a cambio, obtienen recompensas. Para participar, normalmente necesitas hacer staking con una cantidad significativa del token nativo de la red, como 32 ETH para Ethereum, lo que genera alrededor del 3.5% APY más las tarifas de transacción. Otras redes como

Cosmos y

Avalanche también ofrecen rendimientos atractivos, con los validadores de

ATOM ganando alrededor del 5-8% anualmente dependiendo de la delegación y las tasas de comisión.

Si bien las recompensas son constantes y se alinean con el crecimiento de la red a largo plazo, operar validadores conlleva mayores riesgos y requisitos. Los validadores pueden ser penalizados (slashed) si se desconectan o actúan de forma maliciosa, y los activos en staking se bloquean por períodos establecidos, lo que limita la flexibilidad. El conocimiento técnico, el hardware confiable y una conexión a Internet estable son esenciales para las configuraciones en solitario. Para aquellos menos expertos en tecnología, plataformas como Allnodes, Kiln o Figment ofrecen servicios de validador no custodiados o de nivel empresarial, lo que reduce la barrera de entrada al tiempo que proporciona exposición a las recompensas de los validadores.

10. Restaking

El restaking lleva el staking tradicional un paso más allá al permitirte reutilizar tus activos en staking para asegurar servicios blockchain adicionales. En lugar de simplemente obtener recompensas básicas de staking, protocolos como EigenLayer te permiten prometer ETH o tokens de liquid staking (como stETH o rETH) para apoyar infraestructuras como oráculos, sidechains o capas de disponibilidad de datos. Esta "acumulación" de recompensas puede aumentar significativamente los rendimientos; por ejemplo, elevando los retornos de staking de Ethereum del 3-4% APY a hasta un 10-15% APY. Para los usuarios experimentados de DeFi, el restaking ofrece una forma de maximizar la eficiencia del capital sin tener que desestacar de la red original.

Sin embargo, esta estrategia conlleva una mayor complejidad y riesgos. Los validadores o servicios con los que vuelvas a hacer staking pueden enfrentarse a penalizaciones por slashing, lo que puede reducir tus activos stakeados, y muchos protocolos de restaking aún son relativamente nuevos, lo que hace que las vulnerabilidades de los contratos inteligentes sean una preocupación real. La liquidez es otra desventaja, ya que puede llevar tiempo salir de las posiciones de restaking. Para aquellos que quieran probarlo, es mejor empezar con poco, asignando solo una parte de los activos stakeados, y usar plataformas establecidas con auditorías transparentes. De esta manera, los inversores pueden explorar las oportunidades de rendimiento extra del restaking mientras mantienen los riesgos bajo control.

Cómo elegir la mejor estrategia de ingresos pasivos para ti

No todos los métodos de ingresos pasivos son adecuados para todos los inversores. Tu elección depende de la tolerancia al riesgo, el tiempo de dedicación, las habilidades técnicas y el capital disponible. Utiliza esta guía para emparejar las estrategias con tu perfil.

1. Riesgo bajo, entrada fácil

Si eres nuevo en el mundo cripto o prefieres rendimientos estables y predecibles, estos métodos requieren un conocimiento técnico mínimo y tienen una menor volatilidad. Funcionan bien para generar ingresos pasivos sin necesidad de estar constantemente vigilando el mercado.

• Productos de intercambio centralizado (por ejemplo, BingX Earn) – Suscríbete a productos de ahorro flexibles o a plazo fijo y obtén rendimientos pasivos directamente en los intercambios sin necesidad de gestionar billeteras o plataformas DeFi.

• Staking (incluido el liquid staking o los ETF) – Bloquea tokens como ETH o SOL para ganar un 3-8% APY, con el liquid staking que te permite mantener los activos utilizables en DeFi.

• Yield farming de stablecoins – Deposita USDC o USDT en protocolos de préstamo de confianza para obtener un 4-8% APY, evitando al mismo tiempo grandes fluctuaciones de precios.

2. Inversión mínima, ingresos basados en el tiempo

Si tienes más tiempo que capital, estas estrategias te permiten ganar cripto con poca inversión inicial, a menudo participando en actividades impulsadas por la comunidad.

• Airdrops – Recibe tokens gratis probando productos, completando tareas o uniéndote a campañas de red.

• Lanzamientos de NFT (NFT Drops) – Reclama coleccionables digitales exclusivos y revéndelos para obtener ganancias potenciales.

• Microtareas (ej. Freecash) – Realiza pequeñas actividades en línea como encuestas, pruebas de aplicaciones o interacción de contenido para obtener pagos en cripto.

• Juegos de cripto (ej. Notcoin, Hamster Kombat, Catizen) – Juega juegos Web3 o

basados en Telegram que te recompensan con tokens negociables o NFT, combinando entretenimiento con potencial de ganancias.

3. Alta recompensa, alto riesgo

Si te sientes cómodo con la volatilidad y entiendes los riesgos de los contratos inteligentes, estos métodos pueden generar altos rendimientos, pero requieren mucha atención y gestión de riesgos.

• Restaking (ej. EigenLayer) – Apila rendimientos en tu ETH stakeado para un APY del 10-15%, aunque se aplican riesgos de recorte y de plataforma.

• Yield Farming en plataformas más nuevas – Gana APY de dos dígitos en proyectos DeFi emergentes, pero diversifica para reducir la exposición a protocolos no probados.

4. Hazlo tú mismo para entusiastas

Para los inversores con conocimientos técnicos que disfrutan de la gestión práctica, ejecutar infraestructura o minar puede producir recompensas constantes y profundizar la experiencia en blockchain.

• Opera tu propio nodo – Opera nodos validadores en Ethereum, Cosmos o Avalanche para obtener recompensas de red y poder de gobernanza.

• Minería en la nube (Cloud Mining) – Alquila potencia de cómputo de proveedores remotos para ganar BTC u otras monedas PoW sin equipos de minería físicos.

Consideraciones finales

Obtener ingresos pasivos en cripto en 2025 se trata de equilibrar la recompensa y el riesgo. El staking y el préstamo de stablecoins ofrecen rendimientos estables. El restaking y el yield farming pueden potenciar los retornos, pero conllevan complejidad.

Comienza con pequeñas asignaciones, diversifica tus estrategias y usa plataformas confiables como BingX para staking, préstamos y gestión de activos. La combinación correcta hará crecer tu portafolio mientras tus cripto trabajan para ti las 24 horas del día.

Lectura recomendada